|

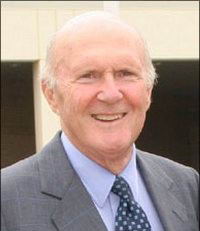

Джулиан Робертсон (Julian H Robertson Jr), основатель инвестиционной компании Tiger Management Corp., - один из «титанов» и легенд в финансовом мире. Однако его история в полной мере демонстрирует то, что ни один баловень судьбы не застрахован от потерь – как из-за собственных ошибок, так и из-за внешних обстоятельств. Джулиан Робертсон (Julian H Robertson Jr), основатель инвестиционной компании Tiger Management Corp., - один из «титанов» и легенд в финансовом мире. Однако его история в полной мере демонстрирует то, что ни один баловень судьбы не застрахован от потерь – как из-за собственных ошибок, так и из-за внешних обстоятельств.

Под управлением Робертсона фонд с изначальных $8 млн. в 1980 году, предоставленных его друзьями и родственниками, разросся до $22 млрд, вложенных крупными инвесторами, в 1998 году. Однако всего лишь два года спустя Робертсон был вынужден закрыть из-за убытков все фонды Tiger, которые к тому времени «сдулись» до $6 млрд. и прекратил на некоторое время работать на Уолл-Стрит. Как пишет о Робертсоне Business Week, его история – это история человека, «который поднялся очень высоко – но только для того, чтобы разрушить построенное им из-за сверх-жесткого контроля и своего необузданного темперамента». Середнячок из провинции Джулиан Робертсон-младший родился в 1932 году в небольшом городке Солсбери в Северной Каролине в достаточно состоятельной семье. Его отец, Джулиан Робертсон-старший был одним из управляющих местной текстильной компании – в те времена, когда текстильный бизнес в США еще не был уничтожен китайским импортом. Сам Робертсон любит подчеркивать свое северокаролинское происхождение. В свои 75 лет он говорит с акцентом и любит описывать себя как «парня из небольшого городка». Его отец был строгим человеком и многого требовал от сына. Однако, тот долгое время не оправдывал отцовских надежд. Робертсон-младший весьма средне учился в школе и в университете, да и карьера его, в отличие от других звезд финансового рынка, развивалась далеко не стремительно. Даже ученую степень Робертсон-младший получил не в Гарварде или Йеле, а в Университете штата Северная Каролина. В 25 лет он пришел работать на ассистентскую позицию в массачусетскую инвестиционную компанию Kidder, Peabody & Co. (в 1986 году он была продана General Electric Corporation) и проработал там почти 20 лет, став в итоге директором департамента по управлению денежными активами – необычайно долгий срок для любого успешного и амбициозного трейдера. Тигр из Новой Зеландии В свободное плавание Робертсон ушел лишь в конце семидесятых. Сначала он уехал в Новую Зеландию, где провел целый год. Неизвестно, какие мысли занимали его голову все это время, однако по возвращении, уже в возрасте сильно за сорок, Робертсон основывает инвестиционный фонд Tiger Management. Название было символическим: оно должно было показать, что «тигр» в состоянии бороться и с «быками» и с «медведями». Кстати, все фонды под управлением Tiger также носили имена хищных животных: «Ягуар», «Пума», «Оцелот» и так далее. В 1980 году фонд собрал под управлением смешные по нынешним временам $8 млн. – да и те в основном были получены от друзей и родственников. В общем, грандиозный успех ничего не предвещало, и никто даже и вообразить не мог, что к 1996 году активы Tiger вырастут до $7,2 млрд., а к 1998 году - до $22 млрд. Однако это произошло. В первую очередь - благодаря чутью Робертсона на акции, примерно такому же чутью, которое было у Джорджа Сороса в отношении валют. Первые годы дела фонда шли блестяще. В 1981 году Tiger заработал 24,3% прибыли, при том, что индекс S&P в этот же год упал на 5%. На всем протяжении 80-х Tiger оставался небольшим по размеру и малоизвестным в широких кругах, но чрезвычайно успешным фондом. И хотя Робертсон, как и Джордж Сорос, потерял солидные деньги на кризисе 1987 года, фонд в том году все равно показал прибыль из-за того, что рано переключил интерес с американского на иностранные рынки. Лучшая команда аналитиков Феноменальное чутье, которое касалось движения вверх или вниз отдельных бумаг – не единственное, на чем зарабатывал Tiger. Сильной стороной фонда было также то, что Робертсону с самого начала удалось собрать команду едва ли не самых умных и высокооплачиваемых аналитиков Уолл-стрит – «команду Суперкубка», как называл ее Аарон Стерн (Dr. Aaron Stern), давний друг Робертсона и его психиатр. Робертсон постоянно требовал от аналитиков идей, в какие компании фонд мог вложить средства. «Чтобы выжить в Tiger – вы должны были выдавать новые идеи», - говорит Кэтрин Ягуби (Katrin Yaghoubi), работавшая в фонде в конце 80-х. По ее словам, «кастинг» компаний, акции которой она предлагала купить Робертсону, был очень жестким – и это совершенно неудивительно, если знать, что Tiger всегда делал достаточно крупные покупки. Сам Робертсон говорил, что он даже не будет смотреть на предлагаемый актив, если в него невозможно будет вложить менее $125 млн. при выборе «длинной» позиции, и $50-$70 млн., в случае «короткой». Всего портфель Tiger в «золотые» времена насчитывал 100 позиций. Жесткий «кастинг» приводил к тому, что в каждом случае, когда готовилась покупка акций какой-либо компании, Ягуби и ее коллегам приходилось проводить настоящее расследование ее деятельности, масштабы которого не снятся современным аналитикам. «В случае с производителем снегоходов Arctco Inc, мне пришлось обзвонить всех дилеров такой продукции по всей территории США», - рассказывает она. Перед тем, как отправить на стол руководству фонда доклад о косметической компании Avon, ей пришлось стать распространителем их продукции. Ягуби рассказывает, что ей приходилось посещать едва ли не все торговые выставки в США и выписывать 35 журналов, откуда она могла почерпнуть сведения о компаниях. Среди ее личных открытий, на который Tiger серьезно заработал – акции производителя роликовых досок Canstar, которые выросли вдвое после того, как Робертсон купил пакет в 15%, а также компания Franklin Quest, акции которой, напротив, сильно упали в цене ровно после того, как Робертсон встал в шорт. В свои фонды Робертсон принимал только по-настоящему состоятельных инвесторов: тех, кто был способен вложить от $5 млн. и выше. Кроме того, он был на острие каждого нового инвестиционного тренда. В 1989 году, когда произошло падение Берлинской стены, Робертсон одним из первых начал покупать акции европейских компаний в надежде на их быстрый рост – и оказался на 100% прав. Тогда же он встал в шорт в отношении японского рынка – как раз незадолго до его падения. Ну а в 1992-1993 году он нажился на волатильности мирового рынка облигаций, который штормило несколько месяцев подряд. Первый миллиард В 1991 году под управлением Tiger было собрано около $1 млрд. активов. Робертсон не стеснялся пользоваться заработанным. В 1993 году, когда фонд заработал рекордные 80%, Tiger направил на вознаграждение работникам около 20% прибыли, что составило $600 млн. Из них Робертсон получил половину или $300 млн.. И это – на считая его доли в самом Tiger. Даже если она составляла на тот момент 25% (Робертсон умалчивал о ее истинных размерах), то это давало главе фонда еще около $750 млн. Соответственно, его годовой заработок в тот год по самым скромным оценкам превысил $1 млрд. Впрочем, аналитики Tiger также не жаловались на низкую зарплату. В начале 90-х старшие аналитики получали до 2% от размещений, а по 1% нередко доставалось даже молодым и талантливым. Это обеспечивало им годовой заработок примерно в $6 млн. – совсем неплохо для человека, недавно окончившего университет. Первые ошибки Однако уже в начале 90-х в фонде начались потери. По мере того, как Tiger Management увеличивался в размерах, произошли два события. Во-первых, Робертсон переключился с покупок крупных пакетов акций компаний, которые либо сильно вырастут, либо упадут в цене (то есть с того, на чем и был основан успех Tiger) на спекуляции с валютами и облигациями. Причина этого была очевидной: он явно хотел быть вторым Джорджем Соросом и часто себя с ним сравнивал. Знакомые Робертсона говорят, что в нем очень сильно чувствовался уроженец Северной Каролины: ему всегда было необходимо с кем-то соревноваться. Во-вторых, как в стиле управления Tiger, так и в выборе Робертсоном активов для инвестирования все чаще проявлялся его плохо сдерживаемый темперамент – тот самый, о котором сотрудники фонда говорят одновременно со страхом и трепетом. «Он непредсказуем, он пугает», - так они отзывались о Робертсоне. «Джулиан может быть в один момент совершенно рациональным, а через секунду – совершенно нерациональным», - говорит один из бывших сотрудников. К тому же глава Tiger Management отличался злопамятностью. К примеру, он мог внезапно вспомнить о том, что случилось несколько месяцев назад, стать красным от ярости и устроить работнику выволочку по этому поводу. Череда поражений Tiger началась с катастрофического 1-ого квартала 1994 года, когда за три месяца фонд «просел» на 12% из-за неудачной игры на валютном рынке. Инвесторы, которые принесли в фонд деньги на волне его успеха в прошлом году, начали спешно выводить активы, переводя их в более удачливые компании. В 1995 году неудачи Tiger продолжились: фонд заработал лишь 17% прибыли, что было гораздо ниже показателей индексов. 1996 год начался с успеха: только за январь Робертсону удалось сделать 17% прибыли. Однако затем доходы сократились из-за общего падения рынка, а в кошмарный для фонда день 8 марта Tiger вообще потерял около $200 млн. на падении американских госбондов. Эффект масштаба Как говорят очевидцы, в начале 90-х годов Робертсон впервые осознал, что он не Сорос, что у него нет понимания макроэкономических факторов, который имеют огромное значение в современной глобальной экономике. Когда начались неудачи, он запаниковал и совершил отчаянный шаг - привлек к работе в фонде не только еще одну команду аналитиков, но и нанял себе в помощь управленцев из всемирно известного банка Morgan Stanley & Co. Это решение – немыслимое для Робертсона, который установил в Tiger исключительно авторитарный стиль руководства. Он единственный управлял портфелем и принимал решения о покупке или продаже активов – даже когда фонд вырос до нескольких миллиардов долларов. Эксперты фондового рынка полагают, что именно неумение и нежелание Робертсона делегировать полномочия и стало причиной краха фонда в конце 90-х. Другие крупные инвестиционные фонды, такие как фонд Сороса или Odyssey Partners, под управлением которых находились активы примерно тех же размеров, что и в Tiger Management, вынуждены были разделить полномочия для более эффективного управления портфелями. Известно, что Сорос даже позволил своему лучшему аналитику Николасу Родити (Nicholas Roditi) управлять целиком практически всем фондом Quota, после чего тот увеличил портфель фонда вдвое. Такую самостоятельность категорически было невозможно представить в Tiger. К тому же знакомые с Джулианом Робертсоном в те времена люди утверждали, что он всегда считал свое мнение в отношении акций компаний единственно верным и переубедить его было практически невозможно. Впрочем, убежденность Робертсона в своей правоте имела под собой определенные основания. Сотрудники Tiger за глаза называли босса настоящей информационной машиной. «Он мог посмотреть на длинный список цифр в финансовом отчете, который никогда раньше не видел и сказать: «Так: вот это – неправильно». И действительно так оно и оказывалось», - рассказывает на условиях анонимности один из партнеров Робертсона по Tiger. Сам Робертсон также признавал, что у него отличные способности к математике и он в доли секунды умеет перемножать и делить цифры. Дурной характер Однако даже привлечение в Tiger восходящей звезды Morgan Stanley Дэвида Герстенхабера (David Gerstenhaber) Робертсону не помогло. Их взаимоотношения, безусловно выгодные для обеих сторон и позволявшие Tiger зарабатывать на комплексных макроэкономических ставках, были напряженными с самого начала. Герстенбахер не отличался покладистым характером и не собирался выносить вспышки раздражительности своего босса. Робертсон, в свою очередь, преуменьшал заслуги Герстенбахера в фонде и всегда утверждал, что решения по-прежнему принимаются единолично им. Это в итоге и привело к тому, что ключевой специалист по макроэкономике покинул Tiger, основав свой собственный фонд Argonaut, уведя с собой и часть команды. У заменившего его шотландца Дэвида Моррисона (David Morrison) из Goldman Sachs отношения с Робертсоном также не были идеальными. А окончательно партнеры разругались в 1994 году, когда их мысли по поводу макроэкономической ситуации оказались абсолютно противоположными. Сам Робертсон тогда стоял в «длинных» позициях в отношении индексов в Гонконге, Корее, Швейцарии и Великобритании, и в «коротких» - по отношению к японскому индексу, а кроме того играл на повышение доллара и падение европейской валюты. У Моррисона видение было противоположным почти по всем пунктам. Однако глава Tiger был упрям и его не слушал. К концу первого квартала 1994 года стало очевидно, что Моррисон был прав. Робертсон потерял 12% по итогам квартала и 9,3% по итогам года. В 1995 году Tiger удалось заработать лишь 10% на глобальном рынке и 7% на американском, в то время как американский индекс вырос на 37%. Хотя фонд сумел заработать на немецких, американских и испанских облигациях, его короткие позиции по британским, ирландским, индийским и канадским госбумагам были сплошь убыточными. Говорят, что с этого момента аналитикам стало сложно пробиться к Робертсону. Это еще больше усугубило неразбериху и нередко приводило к тому, что пока Tiger начинал реагировать на предложения и покупать или продавать бумаги, правильный момент для входа на рынок был уже упущен. 1994-1995 годы были достаточно тяжелыми для Tiger еще и из-за оттока инвесторов, в первую очередь европейских. За два года из фондов Робертсона утекло примерно $800 млн. Неудачи сильно сказались на его и без того тяжелом характере и авторитарном стиле управления. Один из бывших сотрудников рассказывает, что однажды Робертсону пришло в голову сократить количество сотрудников в фонде. И тогда, достаточно случайным образом он указал на группу людей и приказал их всех уволить. Самое смешное, что эти люди даже не работали на Tiger, будучи лишь привлеченными консультантами из Morgan Stanley. Сам Робертсон, впрочем, отрицает, что такой случай имел место в его компании. Тем не менее, напряженность ситуации выражалась в том, что на протяжении 90-х из Tiger сбежали такие ветераны фонда, как «звездный» аналитик фармацевтического рынка Арнольд Снайдер (Arnold Snider) и работавший ранее в Morgan Stanley Лу Риччарделли (Lou Ricciardelli), а также молодой Джон Гриффин (John Griffin), которого многие рассматривали как возможного преемника Робертсона. Зато одним из самых близких к принятию решений в Tiger людей стал уже упоминавшийся выше Аарон Стерн – психиатр фрейдистского направления, один из наиболее давних друзей Робертсона. Стерн посещал совещания в фонде, встречался с работниками и пытался сглаживать постоянно возникающие конфликты. По его словам, он не входил в управляющий комитет, и не принимал решений об инвестировании, однако на этот счет есть разные мнения. Расцвет и крах Однако, внешне империя Tiger выглядела непоколебимой. В 1997 году под управлением компании было собрано $10,5 млрд., что сделало ее вторым крупнейшим хедж-фондом в мире. В 1998 году фонды под управлением Tiger достигли рекордной отметки в $22 млрд. Однако с этого момента фортуна окончательно отвернулась от Робертсона. Особенно сильно его в 1998 году подкосили две вещи: катастрофически неудачная игра против японской йены и лопнувший в США «пузырь» высокотехнологических компаний. Добавили проблем и августовский дефолт в России по ГКО (по разным источникам Tiger потерял на российском рынке около $600 млн. только из-за того, что Робертсон категорически не верил в то, что российское правительство откажется платить по долгам) и банкротство U.S. Airways, в которой фонд был одним из основных инвесторов.

В 1999 году, когда индекс Standard and Poor’s 500 вырос на 21%, Tiger management снова понесла убытки в размере 19%. Инвесторы были в панике. В следующие 18 месяцев фонды Tiger сократились на $16 млрд. – до $6 млрд., причем примерно $1 млрд. был востребован в течение марта 2000 года. Неудивительно, что после такой паники Робертсон принял решение окончательно закрыть все шесть фондов под управлением Tiger и вернуть капитал инвесторам. Именно тогда он произнес знаменитую фразу: «Мы находимся на рынке, который я не понимаю». В декабре 2002 года в интервью журналу Institutional Investor, он обвинил в лопнувшем «пузыре» и в своих неудачах главу ФРС США Алана Гринспена, а также «других политиков и людей и руководства ФРС». По его словам, на рынке в тот момент не происходило ничего «особенно плохого», кроме обыкновенной коррекции, но именно действия Гринспена спровоцировали обвал. Однако, несмотря на неудачи последних лет, Робертсон все равно оставался одним из самых успешных управляющих в истории США. В среднем его фонды давали прибыль в 25% в течение 20 лет – феноменальный результат. Игра на свои С тех пор Джулиан Робертсон управляет лишь собственными средствами. Он не сдержал обещания уйти с Уолл-Стрит. «Я понял, что не хочу в 70 лет превращаться в библейского старца Мафусаила, - заявил он в недавнем интервью журналу Fortune.- Мне все еще нужно, чтобы вокруг меня крутились молодые люди, шла активная жизнь. И я решил предложить нескольким самым способным «тигрятам» (Tiger Cubs) открыть новые фонды, обеспечив их стартовым капиталом». Так, по его собственным словам, начался новый, едва ли не самый захватывающий период в его инвестиционной деятельности. Фонд «Tiger Asia», который специализируется на азиатском рынке, возглавляет Билл Хванг (Bill Hwang). В 2007 году он заработал 55% прибыли, а в среднегодовой показатель за семь лет составил 40,4%. Фонд «Tiger Global», возглавляемый Чейзом Коулманом (Chase Coleman), показывает еще более впечатляющие результаты: 91% по итогам 2007 года и среднегодовую прибыль по итогам семи лет в 43,7%. Есть сведения, что он, так же как и Джон Полсон, недавно на редкость успешно сыграл на падении американских индексов из-за кризиса sub-prime. Если брать все фонды Робертсона, то в 2007 он получил прибыль в 76,7% по инвестициям. Если же подсчитать их совокупную прибыль с 2000 года по сегодняшний день, то она составляет грандиозные 403,7%. С учетом того, что личное состояние Робертсона в 2000 году оценивалось в $1 млрд, несложно будет подсчитать, сколько он имеет сейчас. Помимо игры на бирже Робертсон активно инвестирует в недвижимость в Новой Зеландии, где и проводит большую часть времени, регулярно летая на собственном самолете из Окленда в Нью-Йорк. В Новой Зеландии он занимается инвестированием в девелоперские проекты, в том числе, в известный гольф-центр Cape Kidnappers (занимает 27-е место в рейтинге лучших гольф-курортов в мире). Помимо недвижимости и гольф-клуба, Робертсон также владеет в Новой Зеландии виноградниками, где производит не самое плохое в стране вино. Как и всякий миллионер, он активно занимается благотворительностью. Именем Робертсона названы стипендии на четырехлетнее обучение в университетах Дюк и Северной Каролины. Также он пожертвовал $58 млн. на борьбу с бедностью в Нью-Йорке и активно вкладывается в экологические организации, которые стараются предотвратить всемирное потепление. Своих трех сыновей, по его собственным словам, он старался воспитывать не так, как это делал его отец, который старался контролировать каждый его шаг. Робертсон утверждает, что в отличие от своего отца, он давал детям достаточно простора и не старался сделать так, чтобы они непременно продолжили его дело в фонде. Тем не менее, старший из сыновей также носит семейное имя Джулиан. Светлана Бороздина, по материалам Business Week, Fotune, Wikipedia, CNNMoney, Forbes, Al Martin Row, New York Times, The Wharton Journal, Bnet. http://superinvestor.ru/ Читать также: Кен Хибнер: гениальный аутист из Бостона Дэвид Свенсен(David F. Swensen): мистер Надежность В списке Forbes оказался мексиканский наркобарон Самый молодой миллиардер на бирже Секрет богaтствa Уорренa Бaффетa |