|

Не следует покупать акции после мая, кроме случаем, когда ближе к этому меяцу станет понятно, что будет реализован пессимистичный сценарий. В таком случае покупку активов следует отложить до конца года. Не следует покупать акции после мая, кроме случаем, когда ближе к этому меяцу станет понятно, что будет реализован пессимистичный сценарий. В таком случае покупку активов следует отложить до конца года.

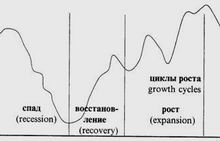

То, как проявил себя мировой кризис в Украине, можно с полным правом назвать местной "Великой депрессией". После выхода из пике и захода на "аварийную посадку" в экономике страны начнется Великая реструктуризация. Некоторые "пузыри", которые надулись ажиотажным спросом в состоянии роста прошлых лет, продолжат сдуваться. Так, ценовой пузырь зарплат в крупных городах практически сдулся, а вот цены на недвижимость должны падать и во второй половине года, поскольку не будет, ни денег у населения, ни драйверов для роста цен. Да и по сравнению с жильем в европейских столицах и крупных городах цены до сих пор остаются неоправданно высоки. Несколько завышенные цены на новые автомобили скорректировались достаточно быстро. Нынешнему их скачку вверх способствовало введение пошлины в 10% на автомобили и в 13% на все некритичные импортные товары. Это только усугубит застой на рынке новых автомобилей и направит остатки спроса на рынок конфиската и б/у транспортных средств. Оживление на этом рынке может произойти не ранее 2011 года. Что происходит на пике кризиса? Кризис в экономике, как и болезнь человека, запускает механизмы по сути похожие на срабатывание человеческого иммунитета. Поэтому одновременно с коррекцией цен до рациональных уровней, а то и ниже их, будет происходить балансировка диспропорций, допущенных экономикой в фазе роста. Если произошли перекосы в платежном балансе в сторону импорта, то "лечение" происходит через девальвацию национальной денежной единицы. И как она не болезненна для среднего класса населения, который "загряз по уши" в ипотечных и автокредитах, но такой механизм быстро поддержит национального производителя, создаст рабочие места и принесет в казну валюту. Главное, чтобы процессы девальвации были управляемыми и не создавали подозрений по поводу непрофессиональной деятельности НБУ, который создал условия для того, чтобы на бедственном положении населения смогли нажиться валютные спекулянты. Девальвация поддержала всех украинских экспортеров, существенно обогатив тех из них, кто преимущественно работает на отечественном сырье и материалах. И этот механизм оказался весьма полезен, поскольку в первую очередь поддержал тех производителей, которые максимально участвуют в формировании внутреннего спроса. В экономике Украины наблюдались существенные диспропорции в отраслевом разрезе. И сейчас заметно, что отрасли, которые в структуре производства имеют долю экспорта более 50%, пострадали больше остальных от падения спроса. Если бы не девальвация, то проблемы таких отраслей стали бы просто катастрофическими. Однако кризис запустил механизмы выравнивания диспропорций в отраслях по ключевому критерию - объему внутреннего спроса. Великая реструктуризация может происходить долго и болезненно. Чем больше было диспропорций и чем рельефнее они проявлялись, тем дольше будут устанавливаться рациональные пропорции. С учетом того, что внутренний спрос имеет уровень ниже нормального, и по причине снижения доходов, и в связи с ожиданиями их снижения, то и реструктуризация отраслевая, товарная и ценовая будут происходить медленно. В это время одни отрасли и компании будут испытывать дальнейшее снижение, другие будут "топтаться на месте", а третьи могут уйти в медленный рост. Поэтому в целом, будет ощущение, что экономика остановилась. Уже по декабрьским данным Госкомстата и данным за январь по отдельным отраслям, можно увидеть наиболее депрессивные отрасли и те, которые уже на данный момент практически справились с падением. Как отмечалось в начале кризиса, наиболее депрессивными отраслями оказались строительство, тяжелое машиностроение и металлургия. Хотя не все машиностроение оказалось под жестким гнетом кризиса. Энергетическое машиностроение было достаточно стрессоустойчивым. "Камнем", который потянул вниз средний результат по машиностроению до -40%, оказалось производство транспортных средств, которое показало -55% по итогам года. В среднем 40% падение показала также вся химическая отрасль, добыча неэнергетических ресурсов, производство минеральных неметаллических изделий, а также услуги по грузовым железнодорожным перевозкам. Поддержку экономике оказали пищевая промышленность (-5%), добыча энергетических ресурсов (+0,5%), сельское хозяйство (+0,5%), розничная торговля (-7%), производство кокса (-6%) и производство и распределение электроэнергии, газа и воды (-13%) на фоне декабрьского падения промпроизводства на -26,5%. В ближайшее время ожидается небольшой рост рыбного хозяйства и относительно небольшая просадка в легкой промышленности, транспортных пассажирских услугах и связи. Если посмотреть на список наиболее устойчивых отраслей, то все они связаны с потребительским спросом, кроме производства кокса. Поэтому обслуживание населения или удовлетворение потребностей в универсальном товаре или услуге по практически всему перечню отраслей может служить критерием для отбора при инвестировании акций эмитентов из отраслей наиболее устойчивых в условиях экономического кризиса. Исходя из этих соображений, можно прогнозировать рост интереса к энергогенерирующим и распределяющим компаниям, хлебопромышленным предприятиям, молочным и сахарным заводам, "Укртелекому" и "Укрнефти", а также к акциям предприятий энергетического машиностроения. В рамках сделок M&A, наиболее интересными будут поглощения розничных сетей, сельскохозяйственных предприятий и пищевой переработки. Состояние фондового рынка на "дне" Фондовый рынок при подходе ко "дну" кризиса проявляет крайне низкую ликвидность в силу отсутствия идей на покупку и драйверов роста. Не секрет, что большинство трейдеров делают покупки с заметной эмоциональной составляющей. Для них важны не факты недооценки акций (акции компаний, приемлемо переживающих кризис, почти все недооценены), а идеи необходимости покупок в принципе, которые можно представить как аргументы для клиентов. До мая доминирующими будут оставаться идеи на продажу. Поскольку цены крайне низки, а спрэды весьма широки, то и готовность продавать упирается в возможность это сделать по ценам, которые неприемлемы для подавляющего большинства операторов фондового рынка. Идеи же на покупку проявляются только в отношении отдельных качественных бумаг. И то, эти идеи находятся под давлением возможно последнего обвала мировых площадок в апреле-мае под воздействием новости об углублении депрессии в США, когда оптимистами ожидается достижение "дна" экономикой Америки. Кроме того, нежелание покупать акции сейчас, обусловлено крайне низкой вероятностью ухода в рост фондового рынка Америки и тем более площадок Европы. А без поддержки заокеанских индикаторов и на ПФТС "кина не будет". Не менее важной причиной нецелесообразности покупок до мая являются устойчивые и вполне ожидаемые девальвационные тенденции в отношении гривны. Соответственно, сейчас нужно находиться в валютной позиции, преимущественно долларовой, а когда будет ощущение достижения дна девальвации и гривна стабилизируется, например, около уровня 8,6 или 9,4, то можно будет переключаться на акции. Особенно, если будут проявляться признаки достижения "дна" Америкой по оперативным статистическим данным в третьем квартале по промпроизводству, безработице, ценам на недвижимость и товарам длительного пользования. Цены на капитальные активы давно прошли рациональное "дно" и даже "окопались". Потому и появляются уже сейчас желающие покупать акции в длинные позиции. На сегодняшний день уровень 200-220 по основному индексу ПФТС можно считать опорным, однако это именно на сегодняшний день. Рост пессимизма в Европе и развивающихся странах вполне может обрушить его до уровней ниже 200, вплоть до 150-160 пунктов. После этого, даже если рынок провалится на новостях об ухудшении ситуации в Америке и Европе по результатам первого квартала, то украинские акции вряд ли провалятся глубоко, кроме тех индексных бумаг, которые успели заметно отрасти ранее или отрастали на отскоках или хороших новостях. Ликвидность отечественного рынка настолько низка, что в течение сессии может быть всего несколько сделок. Да и реакция на обвалы на мировых рынках вряд ли проявится радикальным повышением ликвидности, хотя, как показал февраль, ликвидность может таки вырасти даже на нашем рынке. Поэтому максимум, чего можно ожидать, так это дальнейшее расширение спрэдов и фиксацию прибыли по единичным отросшим за последнее время ликвидным бумагам. Цены спроса могут так опуститься, что даже отъявленные паникеры не захотят продавать по таким низким ценам. Поэтому существенных обвалов аналитики "Арт-капитала" уже не ожидают. Если все-таки это произойдет, то весьма на короткий период. Просто среди отечественных "фишек" есть такие компании, которые неплохо себя чувствуют и в кризисе. Поэтому отыгрывание на позитивном внешнем фоне произойдет очень быстро. Чем хуже, тем лучше Директор-распорядитель МВФ Доминик Стросс-Кан в феврале заявил, что развитые экономики уже вступили в депрессию и кризис может углубиться, если не будут решены проблемы банковской системы. Меры по стимулированию мировой экономики не дадут сами по себе нужного эффекта, если не будет восстановлено доверие к банковским вкладам. Соответственно, МВФ снизил прогноз роста мировой экономики до 0,5%, минимального уровня со времен Второй мировой войны. Аналитики "Арт-капитал" ожидают, что будет еще не одно понижение прогноза. Мировой банк уже в марте заявил о падении мирового ВВП в 2009 году. Термин "депрессия" означает фазу развития экономики, следующую за проявлением экономического кризиса в формате рецессии и характеризующуюся застойным состоянием промышленности, низким уровнем цен, слабым спросом на товары, массовой безработицей и т.д. В фазе депрессии создаются предпосылки для перехода к фазе оживления и следующему за ней подъему экономики. То, что развитые страны вошли в фазу депрессии, свидетельствует о более чем годичном периоде снижения роста ВВП. При этом, общие проявления кризиса имеют продолжительность около полутора лет с момента закладки медвежьего тренда. И хотя вступление в депрессию не обязательно свидетельствует о близости "дна" падения ВВП - в Великую Депрессию ВВП рушился почти три года и еще год почти незаметно снижался на "дне" (в 1933 году) - в большинстве других, менее "великих" кризисах между вхождением в депрессию и достижением дна проходило менее 4 кварталов. В текущем мировом кризисе в самом пессимистическом варианте "дно" экономикой США будет достигнуто в начале 2010 года. Однако большинство экспертов считает, что спуск на "дно" завершится раньше. Поэтому имеет смысл рассматривать три варианта развития событий. Реалистический вариант. Вероятнее всего это произойдет в августе текущего года. После этого месяца пройдет заметное торможение падения всех показателей, а все ключевые макро-индикаторы, а также фондовые индексы уйдут в "боковой тренд". После этого, к концу осени, фондовые рынки могут развернуться к росту, а в крупнейшей экономике мира почувствуются первые признаки оживления в первом квартале 2010 года. Оживление будет протекать медленно, чему будет способствовать глобальность кризисных явлений, затронувших все страны. Пессимистический вариант. Согласно этому варианту, завершение углубления депрессии произойдет только в конце текущего года, а пребывание "на дне" затянется до конца 2010 года, при этом фондовые индексы развернутся к уверенному росту во втором квартале этого же года. Европейские площадки, как, впрочем, и все остальные, отреагируют на рост американских индексов практически сразу, хотя экономики большинства развитых стран выйдут из кризиса с полугодовым лагом. Достижение докризисных уровней будет происходить на протяжении 1,5-2 лет. Оптимистический вариант. Большинство экспертов до недавнего времени сходились во мнении, что американская экономика достигнет "дна" в мае 2009 года, то есть, через два месяца. Исходя из этого, разворот в рост американского фондового рынка ожидается к концу лета, хотя технический анализ свидетельствует в пользу возможного отскока вверх уже в мае-июне. И это несмотря на то, что оживление в экономике ожидается не ранее конца года. Вслед за Америкой, оживление в Европе, России и Азии можно ожидать в первой половине 2010 года. Уверенный рост мировых площадок может произойти уже к середине осени текущего года. Отечественная экономика начнет включаться в процессы оживления только после прохождения "дна" и проявлений роста в Европе, России и Азии. Оживление в этих регионах можно ожидать с лагом в 6-9 месяцев после аналогичных проявлений в США. То есть, согласно реалистическому сценарию это произойдет во второй половине 2010 года. Вслед за Россией начнет расти и экономика Украины. Однако это не значит, что благосостояние предкризисное будет восстановлено с той же скоростью, с которой происходил обвал. Кроме небольшого числа предприятий, большинство остальных на предкризисные уровни продаж и прибыли будут возвращаться 2-3 года. Фондовый рынок Украины уйдет в рост практически сразу же за американским рынком. Однако динамика будет весьма волатильной и статистически "зашумленной". Неуверенному, и даже больше, "боковому" росту будет способствовать крайне низкая ликвидность, которая позволит зарабатывать инвесторам только по узкому сегменту наиболее ликвидных акций. Список ликвидных бумаг может пополниться новыми представителями второго эшелона, эмитенты которых покажут устойчивость к кризису. Расширение списка наиболее торгуемых бумаг будет происходить постепенно, по мере возвращения денег в первую очередь в дочерние структуры российских инвестиционных компаний. Возврата денег западных нерезидентов можно ожидать только после того, как будут «сняты сливки» с наименее рисковых активов в развитых странах, когда с позиций "риск - доходность" рынки развивающихся стран окажутся более привлекательными. Это будет происходить не так быстро, как хотелось бы. Механизмы перехода в рост фондовых рынков Общеизвестным является факт, что фондовые рынки разворачиваются вверх на дне кризиса. На различных рынках цены на активы толкает вверх жадность инвесторов, которые считают, что у определенного рынка - валютного, сырьевого, фондового, рынка недвижимости или любого другого - потенций для роста больше, чем у остальных. О начале кризисных явлений фондовый рынок США просигнализировал первым. Вывод денег из капитальных активов привел к переводу капиталов в сырьевые активы. Лопнувший сырьевой пузырь обусловил массовый "выход в деньги" и валютные спекуляции. В результате стабилизации валютных курсов, деньги будут дальше искать инструменты собственного преумножения. Долговые инструменты могут выступать интересными объектами инвестирования в условиях обвалов цен на капитальные активы, однако при наступлении глубоких кризисов вероятность дефолтов эмитентов облигаций может приводить к снижению ликвидности соответствующих рынков. В условиях относительной курсовой стабильности рынки драгоценных металлов не дают достаточно интересную доходность. Поэтому ближе ко дну кризиса взоры инвесторов естественным образом обращаются к активам, которые падают дольше остальных и которые интуитивно имеют больший потенциал для роста. Когда кризис достиг дна, наступает определенная ясность с тем, какие компании обанкротились, а какие уже точно выживут при любой погоде. Поэтому, так же как рынок замирает на "голубых фишках", с них же происходит и его возрождение. Наиболее ликвидные акции принадлежат компаниям, которые редко становятся банкротами и в первую очередь получают государственную поддержку, даже если они сталкиваются с катастрофическими проблемами. Поэтому инвесторы на дне кризиса, при достаточно качественном уровне аналитики, имеют невысокую вероятность купить акции потенциальных банкротов. Еще одним движущим моментом является изменение соотношения между целевой и справедливой ценой. Не секрет, что фондовые аналитики в большинстве пользуются сравнительным подходом к определению цен капитальных активов. Механизм расчета предполагает, что в условиях роста мультиплицирующих факторов: финансовых результатов, балансовых остатков - целевая цена всегда превышает справедливую цену. Однако в процессе углубления рецессии, и особенно депрессии, целевые цены оказываются ниже справедливой цены. До тех пор, пока такая ситуация просматривается по большинству ликвидных акций, даже если справедливая цена выше текущей в несколько раз, доминирующими идеями на фондовом рынке будут идеи на продажу. Несмотря на тотальную недооценку активов по отношению к нормальным уровням мультипликаторов, у аналитиков будет ощущение непредсказуемости конъюнктурных составляющих. Осознание того, что все остальные размышляют и мотивированы аналогично, будет и дальше толкать рынок вниз. Именно рост выручки и прибыли большинства эмитентов является определяющим для изменения настроений на рынке капитальных активов, что проявляется в росте номинального ВВП. С учетом того, что целевые цены определяются на год вперед, переход от отрицательной к положительной разнице "целевая цена минус справедливая цена" происходит как раз при подходе экономики ко "дну". В большинстве американских кризисов экономика находилась на дне 1-3 квартала. В Великой Депрессии этот период составил 4 квартала. Поэтому, когда аналитики используют отслеживающие мультипликаторы по скользящим финансовым результатам, переход в плюс упомянутой разницы как раз и происходит на пике кризиса, или даже за квартал до "середины дна". Так было практически во всех американских кризисах. Поэтому, если в рамках реалистического сценария «дно» будет достигнуто к концу лета, то рост мы и ожидаем в октябре-ноябре текущего года. Хотя многие зарубежные эксперты прогнозируют рост уже в августе, ссылаясь на то, что уже во втором квартале будет торможение падения по всем макроэкономическим индикаторам в США. Это будет сигнализировать о том, что результаты первого квартала наихудшие. Когда же вкладывать в акции? Этот вопрос задают очень многие инвесторы, особенно те, кто считает, что на валютных курсах играть уже несвоевременно, а в долговые инструменты, кроме еврооблигаций, вкладывать опасно. По мнению аналитиков "Арт-капитала", и с учетом всего выше написанного, заходить в акции раньше апреля-мая нет смысла. Практически невероятно предположить, что так много экспертов ошибается, указывая на достижения "дна" американского кризиса не раньше мая текущего года. Поэтому стоит ожидать последнего обвала, с учетом оптимизма американских экспертов, только по результатам первого квартала 2009 года. Смысл вкладывать не раньше середины второго квартала заключается и в том, чтобы дождаться волны банкротств, которая может настигнуть, и некоторых эмитентов, представленных на ПФТС. Учитывая катастрофические обвалы промпроизводства в Украине и резкое снижение потребления услуг даже элит-класса, картина с банкротами или компаниями, которые находятся на грани, уже будет видна к концу весны. Падение ниже уровней 1 квартала в Украине будет проблематичным из-за почти нерабочего января и наиболее тяжелых ожиданий бизнеса в начале года. Поэтому во втором квартале, исходя из уровня первого, может быть зафиксирован относительный рост. Но даже если роста не будет, то и дальнейший обвал маловероятен. Если же это будет происходить на фоне реляций, что Америка уже на дне, то настроения на фондовых площадках начнут меняться. Исходя из сказанного, имеет смысл вкладывать по перечню ликвидных бумаг эмитентов с пристойным финансовым состоянием и перспективами сохранения или роста продаж по ценам покупки, подставляясь под распродажи на последнем обвале. Это касается преимущественно долгосрочных инвесторов. Маловероятно, что качественные активы можно будет позже купить значительно дешевле. А вот вырасти в цене у них будут все шансы в третьем квартале на отскоках по поводу новостей о прекращении ухудшения макропоказателей. Примеров достаточно даже в последние месяцы, на практически нулевой ликвидности рынка ПФТС. Высока вероятность того, что в марте могут быть дни, когда на бирже не будет ни одной сделки или не более 10. Март и почти весь апрель ликвидность будет незначительна. Однако изменение настроений в Америке может передаться и украинскому рынку. И даже если не будет роста, то вряд ли будет и падение. Не стоит покупать акции после мая, только если ближе к этому месяцу станет понятно, что будет реализован пессимистический сценарий. В таком случае покупки следует отложить на конец текущего года. Вячеслав Король, Экономическая Правда Читать также: Десять наиболее перспективных акций 2009 года Фондовый рынок: итоги года Фондовый рынок-2009: куда вкладывать деньги, чтобы не проиграть Инвестирование в акции и кризис Названы шесть признаков скорого окончания глобального кризиса Баффет напророчил экономике США длительную разруху |